Gucci快要在奢侈品里排不上号了

来源:源Sight

作者 | 安然

充满戏剧性的古驰之家又双叒叕上演大起大落,吸引业界目光。

2月25日晚十点,Gucci 2025秋冬大秀开启,转为深绿的新对称双G logo,昭示着Sabato De Sarno安可拉红的落幕,也标志Gucci正式进入“无总监状态”。

时装周前临阵换将,面对巨震下滑的业绩,Gucci显然有些急了。

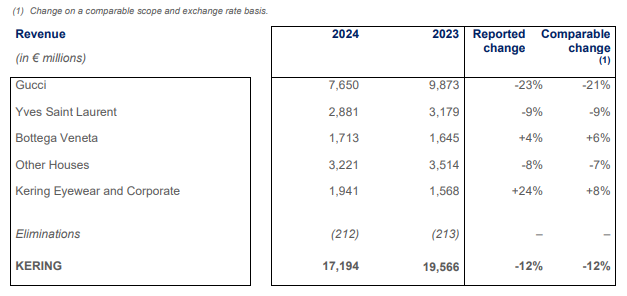

日前,Gucci母公司开云集团发布2024年财报。根据报告,开云全年收入同比下降12%至171.94亿欧元;经常性营业利润下降46%至25.54亿欧元;归母净利润下滑62%至11.3亿欧元。

作为集团核心品牌,贡献了近半营收和约2/3营业利润的Gucci,全年收入下滑23%至76.50亿欧元;经常性营业利润同比大降51%至16.05亿元。

其他品牌的经营情况也不乐观,如Yves Saint Laurent(圣罗兰)收入同比下滑9%至28.81亿欧元,经常性营业利润同比下降39%至5.93亿元;葆蝶家(Bottega Veneta)收入同比增长4%至17.13亿欧元,经常性营业利润同比下降18%至2.55亿元。

纵观近年表现,Gucci吃下的苦,基本都是all in带来的苦。

产品设计上,前期过度倚赖Alessandro Michele极繁夸张风格,遭遇审美疲倦和新形势下的风潮转变措手不及。

市场布局上,过于倚赖亚太市场,受中国市场经济波动及消费者行为影响更深。

品牌定位上,相较于爱马仕、LV等顶级奢牌,Gucci入门门槛较低,更多被视为中产阶层的奢侈品牌。

在经济下行大背景下,国内中产阶层受影响较深、消费行为日趋谨慎,对品牌的忠诚度动摇;又因产品创新不足,Gucci在年轻化转型中失去领先性与独特性,逐渐滑向“中间市场陷阱”。

此外,新品放量失控致使奥莱渠道货品泛滥,让Gucci遭受品牌形象与业绩双重打击。

在开云因Gucci的品牌重塑、再平衡问题而急得焦头烂额的时候,有市场消息称,目前已成功实现年轻化探索的Prada集团或将收购范思哲(Versace),定位相近的Prada或将进一步壮大势力,对Gucci造成威胁。

哲学难题

Gucci的过山车还在做俯冲。

2022年,受益于all in优势点,Gucci销售额同比增长8%至104.84亿欧元,跻身LV、香奈儿、爱马仕一级的百亿欧元俱乐部,创下业内增长神话。

但all in的带来后遗症也来势汹汹。在市场形势转变后,至2024年,Gucci收入骤降约28亿欧元(约合210亿元人民币),约等于4个Miu Miu的体量(以2023最新全年收入计)。

2024年四个季度,在可比基础上,Gucci营收同比分别下降18%、19%、25%、24%。

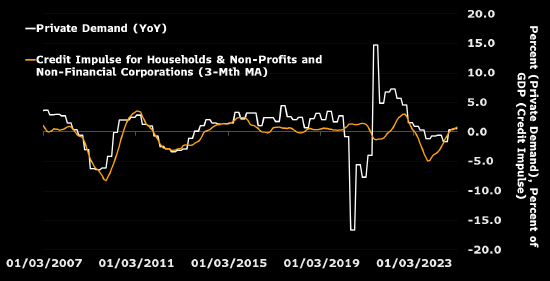

客观上,Gucci业绩大挫尤其在大中华区遇冷与国内经济下行、消费需求萎缩等有关。

开云集团CEO François Henri Pinault 认为,“房地产市场恶化以及年轻人失业率高企,对消费产生了负面影响。”

贝恩公司发布的《2024年中国奢侈品市场报告》显示,2024年内地个人奢侈品市场销售额预计出现18%-20%的下滑。2024年,中国消费者在全球的奢侈品消费总额下降约7%。

贝恩公司指出,消费者信心不足、谨慎消费是市场下滑的主要原因。VIC(高价值客户)在奢侈品消费方面变得更加保守,更倾向于“分散风险”,将支出投资于更多种类的保值型资产上。

当下,相较于成衣包袋等“软奢”,金银珠宝等“硬奢”更受欢迎,“硬奢”巨头历峰集团最新财季业绩反弹可见一斑;而黄金因高保值性在奢侈品中地位愈发突出,国内老铺黄金的火爆可相印证。

但是,并非没有“软奢”在逆势增长。除牢牢绑定超高净值客群的顶级品牌如爱马仕外,对普通奢牌来说,增长机会主要在能否紧紧把握时代风尚。

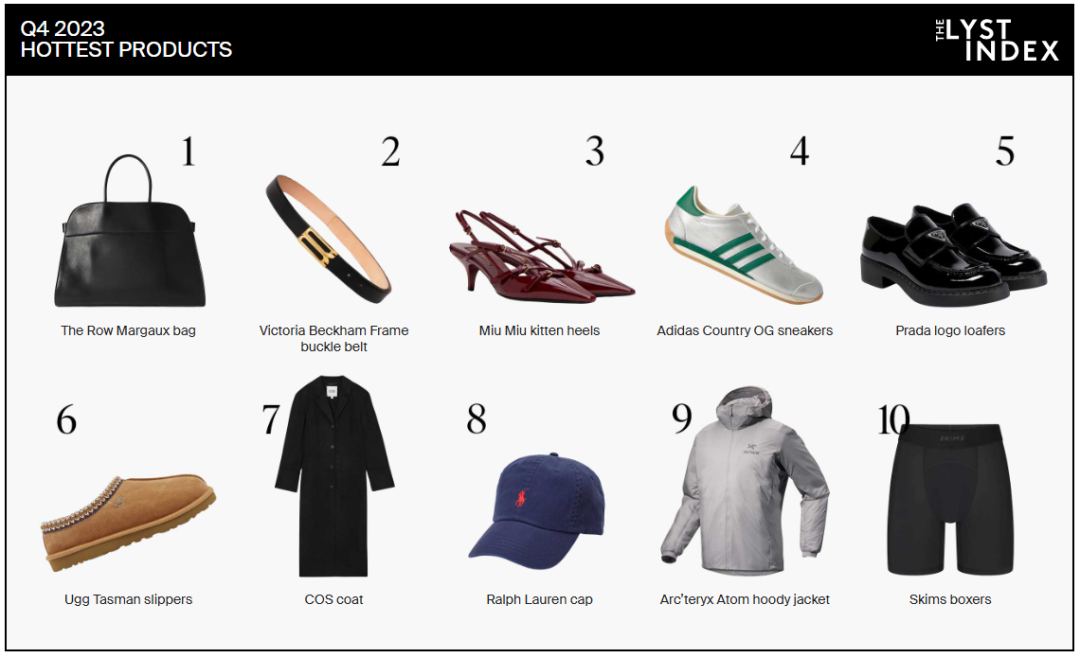

一种是,迎合消费保守情绪,掌握Quiet Luxury(静奢风)的品牌,代表角色无疑是近年极简奢华的代名词The Row。

据Lyst统计,过去几年The Row的搜索量呈指数级上升。在2023年第四季度热门单品榜单中,The Row Margaux手袋击败 Miu Miu、Prada、Ralph Lauren,有“The New Birkin”之称。

据彭博社报道,The Row已完成首轮融资,估值达到10亿美元,背后资方不乏香奈儿、欧莱雅等巨头身影。有行业分析师估计,The Row年收入或在2.5-3亿美元之间,且疫情期间仍保持20%-30%的年增长率。

另一种是,满足突破性创新需求,能够抓住甚至引领新时代年轻消费群体喜好的品牌,例如标新立异的Miu Miu。

2024年1-9月,Miu Miu营收大增97%至8.54亿欧元;第三季度营收激增105%,至今录得连续15个季度高增长,成为Prada集团“双品牌”进攻的有生力量。

实际上,Gucci也曾触及极简的新潮流边界。

2023年加入Gucci担任创意总监的Sabato,一定程度踩中消费热点需求,让此前张扬的Gucci变得低调许多,风格上也趋向简约。

在去年的秋冬男装系列中,Gucci对Jackie和Bamboo两款经典手袋进行升级,此外还推出Blondie、Emblem等经典系列新品,受到不少好评。

根据财报,2024年Gucci销售新品的比例稳步上升,四个季度的新品占营收比重分别为5%、25%、35%、45%,对AUR(平均销售价格)产生积极影响。

只是,Sabato不是Gucci想要的那剂猛药。依照开云集团副CEO Francesca Bellettini的说法,“其成功尚不足以完全弥补常规系列销量的下滑。”

这侧面反映出Sabato治下的Gucci在创新改革方面的力道不足,无法创造创新性爆款、贡献突破性增长,以勒住在多重不利因素下加速下冲的品牌。

有业内人士认为,Sabato的在职创作略显平淡亮点不足,难以刺激更多消费者的购买欲;其每季呈现的系列设计缺乏整体理念、趋于碎片化,难以集中特点卖点,营销效果也被弱化。

一方面要摆脱已有的极繁主义审美疲劳,另一方面又要让简约风格释放新意、带来突破性创造,Gucci新创意总监要面临的,是堪比无中生有的哲学性难题。

找平衡

开云集团副CEO Francesca Bellettini在电话会议上表示,“我们希望改变的,是(Gucci)品牌的吸引力、时尚感以及时尚权威。”

积极寻找创意缪斯以重塑品牌影响力,达到时尚与传统的最佳平衡是一方面,另一边同样迫切的,还有从渠道上改善Gucci日益下沉的品牌形象,实现奢侈品稀缺性与大众化的平衡。

近年来,“奥莱款”越来越成为Gucci的隐痛。

据华尔街日报此前报道,因疫情恢复初期的订货量与实际需求不成正比,Gucci库存积压,大量滞销新品在下季产品上新后就被摆上奥莱货架。

在Sabato接棒Michele后,未能产生强烈吸引的新品从专柜到送入奥莱的时间更为缩短,有的新品短短数月身价就大打对折。

据源Sight了解,在二手市场上,Gucci走出专柜价格基本在3-5折,而LV包袋通常在5-7折左右。因缺少王牌经典款,即便像马蒙、酒神、1955等热门款,除各种特殊材质系列外,有些也并不保值。

短短时间便大打折扣的奥莱款不仅挫伤消费者购买积极性,也不断拉低奢侈品牌形象、稀释品牌价值。

2023财年业绩会议上,集团管理层就表示,将增强产品、分销、客户互动等层面的排他性,包括减少产品折扣,并计划最快2024年开始关闭部分奥特莱斯折扣店。

在奥莱款泛滥的同时,Gucci前期激进的门店扩张也成为当下发展的一大拖累。

根据财报,截至2024年12月31日,Gucci直接运营着529家门店。在中国内地市场,Gucci门店数量位于前列,仅全类精品店就有超过60家门店。

与之对比,爱马仕、Dior、Prada等在国内的门店数量在30-40家左右。

规模庞大的门店铺设对日趋疲软的门店销售无疑是沉重负担,于是Gucci也要寻找规模与盈利的新平衡。

Gucci中国线下门店

2024年,Gucci关闭在亚太地区、东欧和中东等区域市场的9家门店,退出销售额较低的位置以优化门店网络。

今年2月中旬,Gucci一天内关闭上海芮欧百货、新世界大丸店两家门店,截至目前,Gucci 在上海市区的门店数量已缩减至7家。去年至今,Gucci在中国内地市场已关闭6家门店。

整个2025年,开云集团计划整个集团关闭约50家门店,其中1/3为奥莱店铺,以适应放缓的市场。

事实上,为应对慢下来的消费市场,同时叠加线上消费崛起、电商与社交媒体影响力提高等影响,几乎所有奢侈品牌都在实体门店规模上做起减法。

据联商网统计,2024年至今,包括爱马仕、香奈儿、LV、Dior、Gucci和Prada在内的六大顶奢品牌已经在中国内地市场关闭14家门店。

去年10月,LV宣布关闭位于沈阳卓展购物中心的门店;11月,香奈儿宣布关闭其在沈阳市府恒隆门店,这也是香奈儿在中国首次撤店。

此外,Coach母公司Tapestry集团在2023-2024年关闭27家门店;范思哲、Michael Kors(迈克高仕)母公司Cpari集团2024年关闭65家店铺,未来两年还将关闭175家门店。

根据要客研究院的分析,“一城一店”的策略将是未来所有奢侈品牌门店调整的方向;以线上为核心的“一城一店一网”模式将是所有奢侈品牌的必然选择。

保位战

奢侈品世界震荡还在继续,品牌稍有不慎就将从云端跌落。

2024年,LVMH时装和皮具业务营收410.6亿欧元。据汇丰银行分析师估计,2024年LV销售额或达215亿欧元,Dior为84.7亿欧元。

照此数据,在营收体量上,Gucci滑至六大顶奢中倒数第二位置。与此同时,原本排在末尾的Prada从品牌到集团也在暗暗发力,对Gucci造成一定威胁。

2023年行业寒意开始弥漫,结束疫情后报复性消费高潮的品牌开始进入下行期。

典型如Gucci甚至整个开云集团,收入开始出现下滑。2023年,Gucci营收同比下降6%至98.7亿欧元,开云集团营收同比下滑4%至195.7亿欧元。

而Prada集团却在周期内逆势增长。

2023年,Prada集团营收同比增长17%至47.3亿欧元。核心品牌Prada营收同比增长12%至34.9亿欧元,Miu Miu营收同比大涨58%至6.5亿欧元,黑马跑出。

一方面,Prada集团在低谷时作出改革对如今的发展影响深远,而这些做法对如今的Gucci也有很大借鉴意义。

2015-2016年,在Gucci迎来Michele开启黄金时代序章的时候,Prada却陷入极度焦虑。

当时,Prada集团业绩出现停滞,品牌处于过度扩张与高曝光的困境中,中国市场也是衰退的重灾区,一切的一切与现在的Gucci遭遇如出一辙。

为改善渠道问题,Prada集团开始减少门店数量,并停止部分批发业务。

2019年,Prada集团主席Patrizio Bertelli在电话会议中强调,旗下品牌将停止门店季末打折促销活动。减少折扣店铺、聚焦正价店铺零售成为Prada近年来最重要的主题。

此外,Prada集团在中国市场抓住本土化、数字化等重点,将微信小程序等新平台与明星流量相结合,对拓展渠道销售起到积极效果。

2024年前三季度,Prada集团零售销售额同比增长18%至34.25亿欧元,占总收入的89.4%;批发收入也增长8.6%至3.1亿欧元。集团总收入同比增长18%至38.3亿欧元。

在提高直营比例、加强品牌形象的同时,集团盈利能力也得到提高。

另一方面,最终实现品牌增长的核心武器自然还是创新设计。

以Miu Miu为例,尽管其产品同样被认为缺乏保值性,但这样一个太年轻、太潮流、爆品更迭太快的品牌,却一再打破奢侈品业绩与保值率正向挂钩的固有认知,靠的就是新锐独特的创意设计,并保持连贯有力的稳定输出。

2024年前三季度,Miu Miu品牌销售额同比增长97.3%至8.54亿欧元,第三季度的销售额增长达到105%;同一季度, Gucci收入大跌25%至16.4亿欧元。

中产阶层的千禧一代曾是Gucci走向辉煌的主要托举者,但在对品牌产生审美疲倦、新品又创新乏力之后,这类消费群体逐渐被Miu Miu等品牌收割。

近日,据彭博社消息,Prada集团正与顾问合作,全面评估收购范思哲的可能性。据悉,Prada已签署独家协议,在获取范思哲最新财务和销售数据后,开启全面审查。

Prada集团向开云、LVMH等多品牌奢侈品集团看齐之心昭然若揭,其核心品牌Prada朝开云核心Gucci进军并反超的野心也在不断壮大。

顶奢保位战从Gucci开始滑落的那一刻已然打响,尽管二者目前还有一定差距,但从Prada的增长来看,留给Gucci的时间或许不多了。

部分图片来源于网络,如有侵权请告知删除

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。

发表评论